Å bygge et nytt kullkraftverk i Vietnam høres ikke akkurat ut som en god idé.

Likevel var det det eierne av kraftverket Vung Ang, Korea Electric Power Corporation og Japans Mitsubishi Corporation, sammen med den sørkoreanske entreprenøren Samsung C&T hadde blitt enige om. Det eksisterende anlegget skulle få en ny kullfyrt enhet, Vung Ang 2. Dette fikk en gruppe internasjonale investorer, ledet av Nordea, til å forsøke å omgjøre beslutningen.

– Vi forklarte dem at det ikke var fornuftig å bygge et kullkraftverk i en tid da hele verden faser ut kullkraft, sier Eric Pedersen, som leder Nordeas team for ansvarlige investeringer.

Teamet overvåker at selskaper i Nordeas fond opptrer ansvarlig i forhold til klima, miljø, sosiale forhold og eierstyring. Teamet tar kontakt med selskaper for å få ledelsen til å styre selskapene i en mer bærekraftig retning, og ved å slå seg sammen med andre investorer i noen saker får man mer makt.

I Vung Ang-saken gikk 25 investorene sammen for å stoppe planene om et nytt kullkraftverket. Sammen forvaltet de 25 investorene 4,8 billioner euro i eiendeler.

– Vi fikk tak i koreanske og japanske banker som skulle finansiere arbeidet, og ingeniørselskapene som skulle bygge og drifte det, sier Eric Pedersen.

Det lyktes ikke å omstøte vedtaket, men engasjementet kom likevel klimaet til gode.

– Dessverre ble avtalen signert med penn av Japan og Vietnam, men vi fikk Mitsubishi og Samsung til å love at dette var deres siste kullkraftverk. Det betyr mye, sier Eric Pedersen.

Han viser også til at det sørkoreanske parlamentet brukte forpliktelsen som et argument da det diskuterte hvordan landet skulle redusere sine CO2-utslipp med en ny klimalov.

– De innså at de utenlandske investorene forlangte at noe måtte skje.

Brudd på normer setter fart på engasjementer

Nordeas engasjementer oppstår vanligvis på tre måter. Noen del oppstår når Nordeas analytikere og porteføljeforvaltere analyserer selskaper før en investering. Her oppdager man forhold som Nordea kan påvirke, slik at selskapets ESG-rating øker, og at miljøhensyn, sosiale forhold og god eierstyring blir en større del av selskapenes forretningsmodell.

Den andre delen av engasjementene oppstår ved at noen selskaper bryter regler eller normer for god forretningsdrift.

Senior ESG-analytiker Arvinder Tiwana forklarer at et eksempel på dette er den brasilianske storfekjøttprodusenten, GBS, som Nordea gjorde radikale sanksjoner mot.

– Selskapet hadde gjennom årene hatt flere uheldige saker. Vi bestemte oss for å forplikte oss. Vi gikk i en lengre dialog med selskapet, men det kom stadig nye saker om brenning av skog i Amazonas og brudd på menneskerettighetene. Til slutt besluttet vår ansvarlige investeringskomité å kaste selskapet helt ut av Nordeas fond, sier Arvinder Tiwana.

Han forklarer at teamet ofte hører om sakene i pressen, inkludert lokale medier. Men i tillegg samarbeider Nordea med frivillige organisasjoner som utarbeider rapporter om alt fra klima og miljø til arbeidsforhold og brudd på menneskerettighetene.

– Vi bruker også data fra analyseselskaper som ISS ESG, MSCI og Bloomberg Alerts, men mest som et sikkerhetsnett for at vi ikke skal risikere at selskaper går under radaren.

"Vi ønsker å inspisere arbeidsforhold i fabrikker selv, så de ikke sier en ting, og gjør noe annet. Men det handler også om å dyrke relasjoner og få tillit. Det gjør det enklere å vinne frem"

Tematiske innsatser har størst effekt

Den tredje delen er tematiske engasjementer. Her prøver Nordea og andre investorer å få bransjer eller grupper av selskaper til å opptre mer bærekraftig og ansvarlig. De engasjementene er ofte de enkleste å administrere, forklarer Eric Pedersen.

– Det er lett å se hva som kommer ut av det, for vi stiller de samme spørsmålene til selskapene. Så tikker vi av lister over hvem som vil snakke med oss, hvem som lover noe, og hvem som gjør noe. Det er mer uhåndgripelig når vi engasjerer oss med et enkelt selskap. For det kan være spesifikke problemstillinger, og da er det vanskeligere å sette en konkret målsetting, sier Eric Pedersen.

Han nevner at Nordea har oppnådd gode resultater ved å delta i et tematisk arbeid overfor legemiddelselskaper med indiske underleverandører. Problemet her var at underleverandørene vanligvis slapp ut store mengder antibiotika i de indiske elvene.

Engasjementet fortsetter med en spinoff som har som mål å få underleverandørene til å bekjempe spredning av multiresistente bakterier.

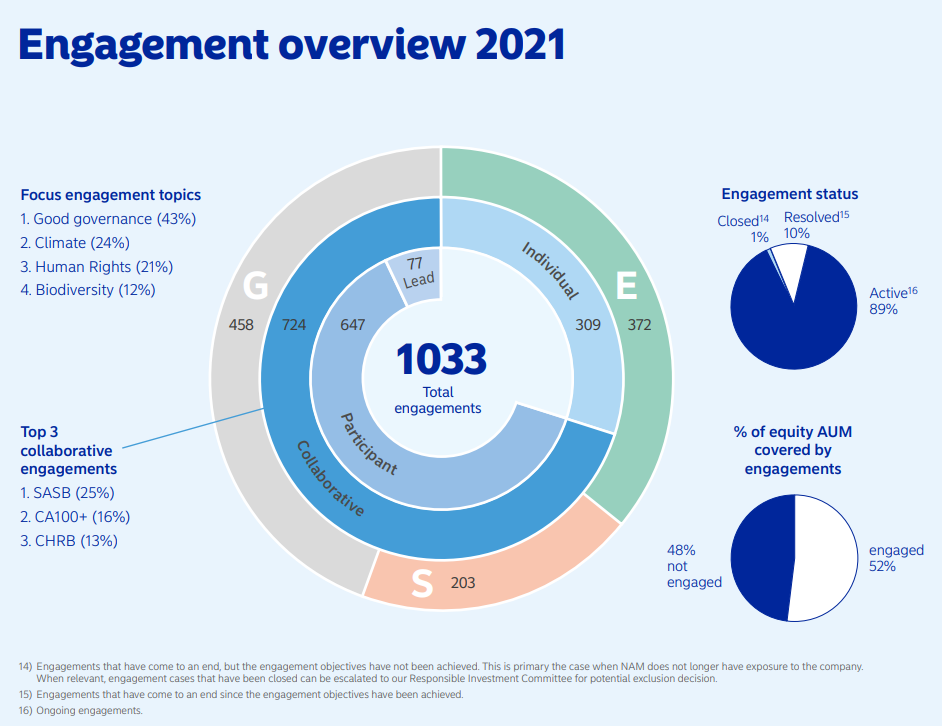

Figuren viser 1.033 engasjementer med selskaper, som Nordea Asset Management gjennomførte i 2021, fordelt på områdene Miljø (Environment - E), Sosiale forhold – S) og eierstyring (Governance – G). 724 var tematiske engasjementer, som Nordea kjørte i samarbeid med andre investorer og organisasjoner (Collaborative), her var Nordea hovedansvarlig for 77 engasjementer.

Over halvparten (52 prosent) av verdien som Nordea Asset Management forvalter, er omfattet av engasjementer med selskaper. SASB står for nonprofit-organisationen Sustainability Accounting Standards Board, CA100+ er det investorledede initiativet Climate Action 100+, mens CHRB står for Corporate Human Rights Benchmark.

Kilde: Responsible Investments Report 2021, Nordea Asset Management

Onlinemøter gjør det enklere å påvirke investorer

Under perioder med engasjement mot utvalgte selskaper holder teamet tett kontakt med selskapets ledelse. Etter koronaperioden skjer det nå oftere i nettmøter, som gjør det enkelt å møtes på tvers av kontinenter. Dette gjelder spesielt i tematiske engasjementer hvor mange investorer deltar sammen.

Et eksempel er et engasjement i forbindelse med Climate Action 100+-initiativet. Her har Nordea og en rekke investorer valgt ut 30 av de 170 selskapene som slipper ut mest CO2 i verden. Investorene fordeler dem mellom seg, slik at hver investor har lederrollen overfor enkeltselskaper. Dette kan være selskaper hvor de har store investeringer eller god tilgang.

Nordea har hovedansvaret for å påvirke 6-7 selskaper, inkludert Volvo og det brasilianske oljeselskapet Petrobras. Nylig deltok RI-teamet på et nettmøte med andre investorer om spesielt Petrobras, og teamet er også med på å lede møter med Petrobras-ledelsen.

– Nordea leder disse møtene, mens de andre investorene lytter inn. Det gir oss større vekt når det er kapitalforvaltere som representerer verdier verdt billioner av euro, sier Arvinder Tiwana.

Møtene med selskapene foregår typisk tre til fire ganger i året, og den viktigste personen er selskapets klimaansvarlige. Men noen ganger deltar også styremedlemmer og direktører på møtene.

Engasjementene er langsiktige fordi det tar tid å få selskapene til å innlemme f.eks. miljøhensyn og nye klimastandarder i deres forretningsstrategi og rapportering. Men resultatene kan være ganske håndgripelige.

For eksempel har 80 prosent av de 30 selskapene i Climate Action 100+-engasjementet begynt å rapportere om klimaarbeidet sitt i de såkalte TCFD-standardene, der TCFD står for Task Force on Climate-related Financial Disclosure.

– Noen av selskapene takket for at de gjorde dem oppmerksomme på standardene. De var ikke klar over muligheten, men nå er de i gang, sier Eric Pedersen.

Besøker selskaper for å inspisere og skape tillitt

Nettmøter har erstattet en del fysiske besøk, men det hender fortsatt at teammedlemmer reiser ut på befaring. Besøkene har imidlertid flere formål enn ren kontroll, forklarer Eric Pedersen.

– Vi vil gjerne inspisere f.eks. arbeidsforhold i fabrikker, da vi sørger for at selskaper ikke sier en ting til oss, mens de i praksis gjør noe helt annet. Men det handler også om å dyrke relasjoner og få tillit. Det gjør det lettere å påvirke selskapene, sier Eric Pedersen.

Det var for eksempel et av formålene da ESG-analytiker Katarszyna Salacinska nylig besøkte det svenske skogindustriselskapet Holmen på Investor Relations Day. Hun møtte også ledelsen separat, og det ga henne en merverdi som hun ikke kunne lese om i rapporter.

«Det var en flott mulighet til å møte lederne personlig og få en følelse av Holmens selskapskultur. Jeg så hvordan medlemmene i ledergruppen kommuniserte med hverandre og med investorene. Godt lederskap, ærlighet og sterke drivkrefter er ganske avgjørende når man ønsker å innarbeide en bærekraftig praksis, sier Katarzyna Salacinska.