Se filmen om geninvestering af udbytte

Hvad er udbytte?

Udbytter, afkast og geninvestering

Man kan nemt forledes til at tro, at udbyttet af ens investeringer er noget man får ekstra. Men det er faktisk en del af din samlede investering, der bliver udbetalt til dig fratrukket skat. Derfor er udbytte, for langt de fleste, faktisk ikke en fordel. Kort sagt bliver din investerede formue mindre værd, når udbyttet bliver udbetalt. Og når formuen falder, så er der mindre at få afkast af. Her kan geninvestering kan være en god ide.

Udbytternes størrelse er bestemt af lovgivning

Udbyttet er den del af årets afkast i en investeringsfond, der bliver udbetalt til investorerne. Størrelsen af udbytterne i de enkelte fonde varierer. Det er regler i skattelovgivningen, der afgør, hvor stor en del af afkastet, der skal udbetales som udbytte. Investeringsforeningerne kan derfor ikke selv bestemme, om og hvor meget, de vil udbetale i udbytte. Udbyttebetalende fonde skal ifølge lovgivningen som minimum udlodde alt hvad der er af skattepligtigt afkast i fondene. Det drejer sig om:

- Renteindtægter fra obligationer

- Udbytte fra aktier

- Udbytte fra underliggende investeringsforeninger

- Realiserede Nettokursgevinster ved salg af danske obligationer

- Realiserede Nettokursgevinster ved salg af udenlandske obligationer

- Realiserede Nettokursgevinster ved salg af valuta

- Nettokursgevinster ved salg af afledte finansielle instrumenter efter lagerprincippet

- Realiserede Nettokursgevinster ved salg af aktier

Størrelsen af den årlige udbytteudbetaling vil variere fra år til år. Der vil være år, hvor en fond udbetaler store udbytter, og der vil være år, hvor en fond udbetaler små udbytter. Det hele afhænger af størrelsen på renteindtægter, udbytte og gevinster på de underliggende investeringer. Udbyttet fortæller derfor intet om en fonds samlede afkast. En fond kan godt opleve år med høje afkast og lave udbytter, og omvendt.

Hvad er forskellen på udbytte og afkast?

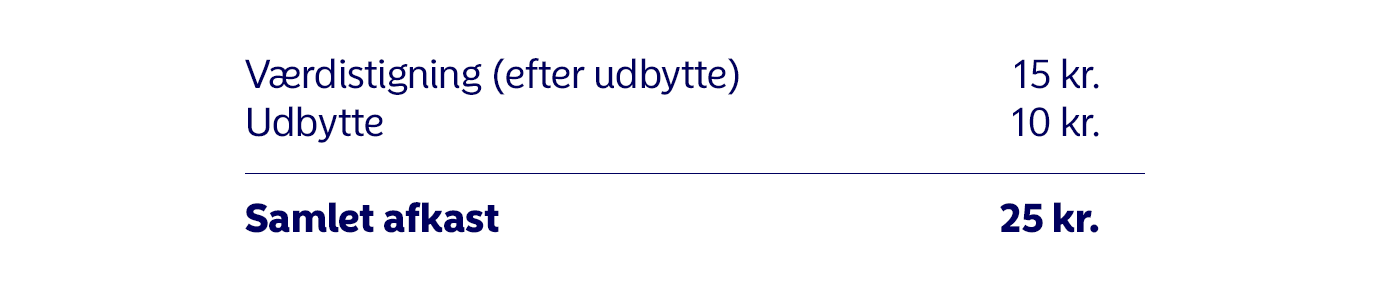

Udbytte og afkast forveksles ofte med hinanden, men det er vigtigt at kende forskellen. Afkastet viser, hvordan fonden har klaret sig, og hvor god investeringen har været – og kan derfor både være positivt og negativt. Det samlede afkast består af to elementer: Kursudviklingen på fonden og udbyttet. Afkastet viser altså, hvor meget du samlet set har opnået på din investering, når omkostningerne er trukket fra.

Udbyttet er den del af afkastet, der udbetales til dig, hvis du har investeret i en udbyttebetalende fond. Umiddelbart efter udbetalingen af udbyttet, falder værdien af fonden med præcis det beløb du får i udbytte. Størrelsen på udbyttet er bestemt af regler i skattelovgivningen og fortæller reelt set ikke noget om, hvor meget du har tjent på din investering.

Så når du skal vurdere, hvordan din fond har klaret sig, er det afkastet, du skal kigge på – ikke udbyttet.

Sådan beregnes dit afkast – et eksempel

Lad os sige, at du køber et investeringsbevis til kurs 100. Frem til generalforsamlingen stiger kursen til 125, og fonden udbetaler i år 10 kr. i udbytte til investorerne. Da udbyttet tages direkte fra din investering, falder fondens værdi til kurs 115. Dit samlede årlige afkast er dog stadig 25 kr.

Hvor ofte udbetales der udbytte – og hvor meget?

Udbetaling af udbytter sker typisk i februar. Ganske få fonde udbetaler udbytter både i februar og september. Størrelsen på udbyttet varierer fra år til år og fra fond til fond. Det er dog ikke alle fonde, der udbetaler udbytter hvert år.

Udbytter er dejlige, men …

Udbytter kan være et belejligt økonomisk tilskud i den daglige økonomi. Men hvis man ikke skal bruge pengene her og nu, kan det være økonomisk fordelagtigt at geninvestere beløbet. Det skyldes, at udbyttet tages direkte fra din investering, hvilket betyder at værdien af den fond, du investerer i, falder med præcis samme beløb, som du får i udbytte. Du vil med andre ord have færre penge investeret, efter du modtager udbytter, end du havde før.

På den lange bane kan det derfor være en fordel at geninvestere. Simpelthen for at få det bedst mulige afkast.

Fasthold din risikoprofil

Hvis du vælger ikke at geninvestere, skal du være opmærksom på, at din risikoprofil kan ændre sig. Det skyldes, at din portefølje typisk består af forskellige aktiver med forskellig risiko. Lad os for eksemplets skyld sige, at du har balanceret din portefølje, så den består af 50% aktier og 50% obligationer. Hvis det et år kun er aktieporteføljen, der udbetaler udbytter, betyder det, at du nu er eksponeret mindre mod aktier og mere mod obligationer. Din samlede risiko er altså pludselig blevet lavere, da aktier er mere risikofyldte end obligationer.

Hvis du ønsker at bibeholde din oprindelige risikoprofil, efter du har modtaget udbytte, skal du derfor geninvestere præcis det samme beløb, som du har fået udbetalt.

Automatisk geninvestering gør det nemt

En aftale om automatisk geninvestering er en nem vej til geninvestering af dit udbytte. Dine Nordea Invest udbytter geninvesteres til indre værdi og du sparer både for besværet og handelsomkostningerne ved selv at geninvestere manuelt. Som kunde i Nordea Bank kan du nemt lave en aftale om automatisk geninvestering. Er du kunde i en anden bank, er det dem du kontakter.

Bestil automatisk geninvestering i Nordea Netbank

Men hvad med skatten?

Ved udbetaling af udbytte tilbageholdes udbytteskat på 27 pct. ved investering i frie midler, og 22 pct. ved investering i selskaber. Der tilbageholdes udbytteskat på vores balancerede afdelinger og aktieafdelinger. Det gælder både, hvis du får udbyttet udbetalt, og hvis du geninvesterer udbyttet. Ved vores rene realisationsbeskattede obligationsafdelinger, finder beskatningen først sted ved årsopgørelsen.

Er du privat investor, så prøv vores lille lommeregner der indikerer hvad du får udbetalt i udbytte efter skat.