Aktieåret, der går på hæld, var præget af høj inflation og rentestigninger, men er alligevel gået bedre, end man kunne have frygtet. De store rentestigninger fra 2022 og 2023 trækker stadig en smule usikkerhed med ind i 2024, men udsynet er langt bedre i dag, end da vi kiggede ud over aktielandskabet i begyndelsen af 2023.

Det konkluderer seniorstrateg hos Nordea Simon Kristiansen, som her tager os gennem aktieåret, der gik, og kigger frem mod, hvad investorerne kan forvente af 2024.

Simon Kristiansen

Seniorstrateg i Nordea

Hvordan er aktieåret gået?

- Når vi opsummerer året, er 2023 gået bedre end forventet. Vi er begyndt at vinde en del af det afkast tilbage, som vi tabte i 2022. Så det er rigtig positivt. Noget af det, der især har defineret året, har været kampen mod inflationen, som centralbankerne verden over nu ser ud til at have vundet, om end vi ikke er helt i mål endnu. Bankuroen i USA tilbage i marts måned er en af de begivenheder vi vil huske året for. For rigtig mange investorer bragte den dårlige minder fra finanskrisen frem, og mange forventede, at svagheden blandt de mindre regionale banker var et tegn på, at dele af det finansielle system var begyndt at knække under de store rentestigninger. Men heldigvis var det meget lokale problemer, og kun i en vis grad relateret til renterne.

Faktisk er en af overraskelserne fra 2023, at økonomien har vist sig at være langt mere modstandsdygtig over for rentestigningerne, end markedet regnede med. Og selv om man som investor måske synes, at det hele er gået lidt imod en, så har vi set pæne stigninger på aktier, når man kigger på året som helhed. Faktisk er afkastet på globale aktier langt højere i 2023 end i et gennemsnitligt investeringsår.

"Selv om man som investor måske synes, at det hele er gået lidt imod en, så har vi set pæne stigninger på aktier, når man kigger på året som helhed"

Hvad forventer vi af 2024?

Fordi rentestigninger påvirker med en hvis forsinkelse, er det stadig usikkert i hvilken grad forbrugerne og virksomhederne vil blive berørt, så vi er ikke helt på den sikre side endnu. Så selv om vi vurderer, at vi er ved toppen i renterne, er det stadig uvist hvor dybe spor rentestigningerne vil sætte rent økonomisk.

Den usikkerhed vil strække sig ind i 2024 og være med til at karakterisere året. Men der er flere ting, som taler for, at næste år vil levere et rigtig pænt afkast i historisk sammenhæng, og at vi på sigt vil finde tilbage til centralbankernes inflationsmålsætning på cirka 2 procent og samtidig undgå en recession.

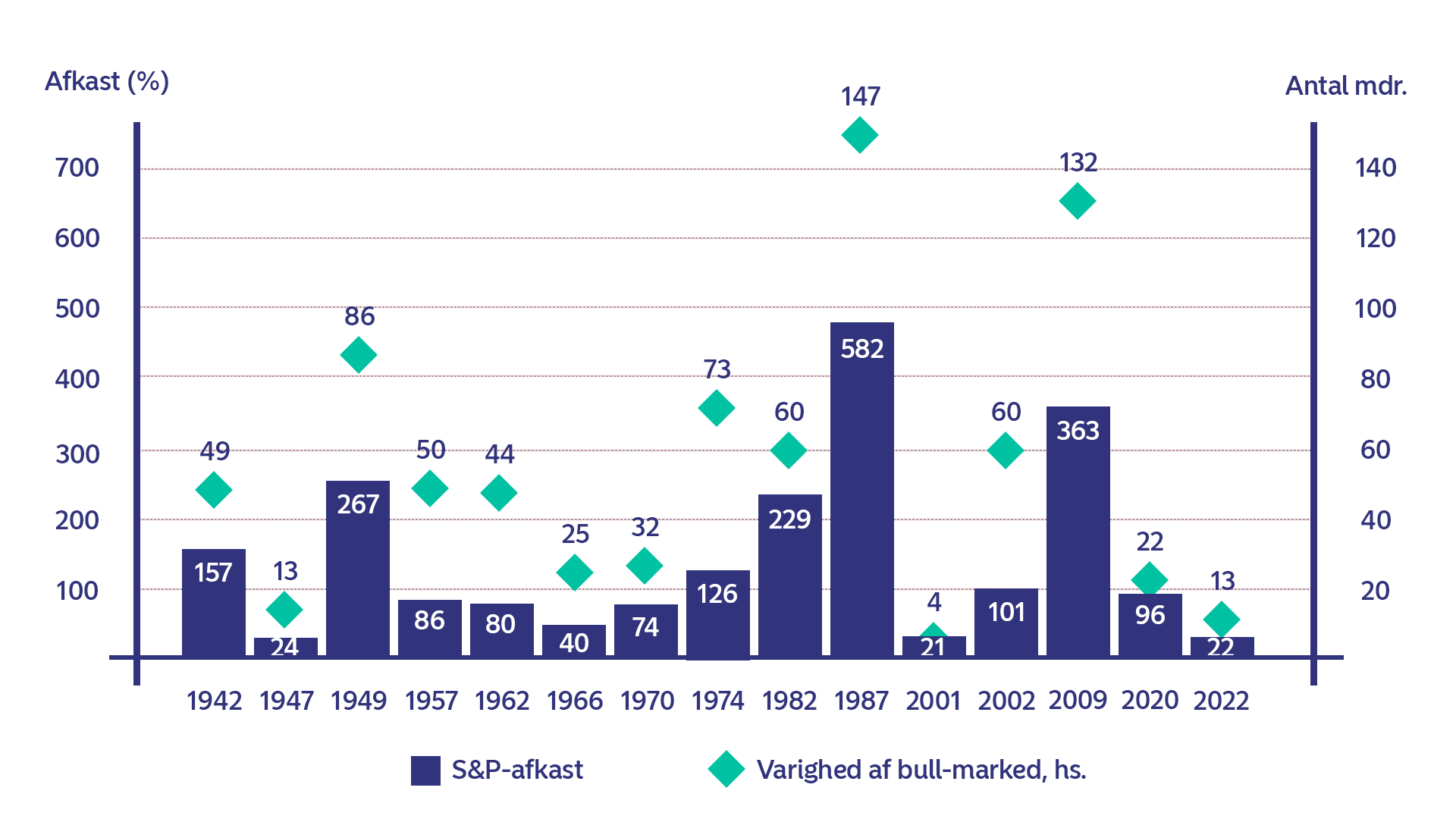

Så vi vil se udsving på investeringsmarkedet, men udsynet er langt bedre end ved indgangen af 2023, og det er afkastpotentialet også. Det er ikke vores forventning, at vi skal ned at teste aktiebunden tilbage fra oktober 2022. Så vi er i det første stadie i et aktieridt, og hvis vi trækker lidt inspiration fra fortiden, kan vi se, at de kan vare længe. Eksempelvis varede aktieopsvinget efter finanskrisen 132 måneder. Det er det, der ligger til grund for talemåden, man til tider hører: At aktier tager elevatoren ned og trapperne op. Det vil sige, at vi efter korte perioder med stort fald ser lange perioder med gradvise stigninger. Vi er begyndt at bevæge os op ad trappetrinene og er godt på vej til at have genvundet meget af det tabte afkast fra 2022, og den proces kommer til at fortsætte ind i 2024.

Tilbage til mere normale tilstande

- En rigtig god nyhed er, at det ikke kun er aktier, der har et pænt afkastpotentiale næste år. Vi ser det samme på obligationer – som en positiv konsekvens af de store rentestigninger. Det er godt nyt for investorerne, for det betyder, at obligationer ikke kun kan være med til at give en forsikring mod store aktiefald, men også forventes at bidrage positivt til afkastet i ens portefølje. Når vi ser store aktiefald, ser vi typisk, at prisen på obligationer stiger, så det afkast, vi har tabt på gyngerne, bliver vundet tilbage på karrusellerne. Det var ikke tilfældet i 2022, hvor vi tabte på både aktier og obligationer. Det var langt fra normalt. Men der er tegn på, at vi er ved at vende tilbage til mere normale tilstande på investeringsmarkedet. For eksempel faldt aktierne i forbindelse med bankuroen i marts 2023, mens obligationer steg, hvilket holdt hånden under investeringerne. Så obligationer har en rolle at spille i porteføljen som forsikring mod aktiefald. Og på grund af renteniveauet, kommer obligationer til at bidrage positivt til afkastet. Og det er en rigtig god nyhed for investorerne.

Året der gik – og et kig i krystalkuglen for 2024

- 2023 har været et bedre år end gennemsnittet for aktier, og investeringsmarkedet er godt i gang med at vinde det tabte afkast tilbage.

- Vi forventer ikke en ny bund i aktier. Og det ikke for sent at komme med på aktieopsvinget, da det normalt varer meget længe.

- Investeringer er en rigtig god måde at værne ens opsparing mod inflationen. Det gjorde sig gældende i 2023, og det vil det også gøre i 2024, hvor inflationen stadig vil være høj.

- 2024 vil blive endnu et år med usikkerhed, men aktier vil fortsætte med at vinde det tabte tilbage, og både udsyn og afkastpotentialet er bedre end ved indgangen til 2023.

- Den rigtig gode nyhed er, at obligationer også vil give et positivt afkast til porteføljen i 2024 i tillæg til den forsikring, man får i forbindelse med eventuelle aktiefald.

Hvad er det vigtigt, at investorerne tager med ind i det nye år?

- Det allervigtigste er, at investeringsmarkedet igen har vist sig som et godt forsvar mod den høje inflation i 2023, når vi sammenligner med at have kontanter liggende under madrassen eller have en traditionel opsparingskonto – og det samme vil være tilfældet i 2024. På den lange bane vil inflationen ligge på 2-2,5%, og her er investering det mest effektive middel til at beskytte din opsparing.

Det er også vigtigt at understrege, at man godt kan komme med i aktieopsvinget, selv om man eventuelt er listet ud af markedet i 2022. For vi er i begyndelsen af et længerevarende aktieopsving, som kommer til at trække ind i næste år. Så der er ingen grund til at være bekymret over, at man ikke er kommet med i starten. Det vigtigste er at komme ind på investeringsmarkedet, hvis ens målsætning med opsparingen tillader det, fordi et opsving kan vare rigtig mange år.

Omtale af lande, selskaber, emner og/eller fonde i dette materiale skal ikke anses som en købsanbefaling fra Nordea Invest, og oplysningerne i materialet kan ikke erstatte professionel og personlig rådgivning. Materialet er udelukkende til inspiration, og er ikke et udtryk for hvad vores fonde investerer i, medmindre andet er angivet. Tal altid med din investeringsrådgiver, før du investerer. Nordea Invest Magasinets skribenter tilstræber, at oplysningerne i dette materiale er korrekt og retvisende, men påtager sig ikke ansvar for, at de er nøjagtige og fyldestgørende. Nordea Invest påtager sig desuden intet ansvar for eventuelle beslutninger eller økonomiske dispositioner, der foretages på baggrund af oplysninger i dette materiale. Oplysningerne er gældende på udgivelsesdatoen og kan ændres. Redaktionen kan kontaktes på [email protected]